Here is an essay on the ‘Dividend Policy of Company’ for class 11 and 12. Find paragraphs, long and short essays on the ‘Dividend Policy of a Company’ especially written for school and college students in Hindi language.

कम्पनी एक ऐसी संयुक्त संस्था है जो अपने सदस्यों से पूँजी प्राप्त करके अपने कार्य को आरम्भ करती है । सदस्य कम्पनी में पूँजी इसलिए लगाते है कि, उन्हे इससे निरन्तर उचित आय प्राप्त होती रहे ।

प्रत्येक व्यक्ति अपने धन का निवेश अधिक से अधिक लाभ प्राप्त करने की आशा में करता है, यदि उसे लाभांश प्राप्त नहीं होता है अथवा लाभांश की प्रचलित दर से कम लाभांश प्राप्त होता है तो उसे निराशा होती है और बचत एवं विनियोग के प्राति उसका उत्साह ठण्डा पड़ जाता है ।

यदि कम्पनियाँ निवेशको को इतना लाभांश भी नहीं दे सकती जितना कि वे सामान्यत: द्रव्य-बाजार में सरलता से प्राप्त कर सकते है तो फिर ऐसी कम्पनियों के लिए अतिरिक्त पूँजी की व्यवस्था करना तो प्राय: असम्भव होगा ही, साथ ही नयी कम्पनियों के लिए पूँजी जुटाना भी अत्यन्त कठिन हो जायेगा।

अत: लाभांश स्वयं कम्पनी एवं उसके सदस्यों के लिए ही महत्वपूर्ण नहीं है बल्कि, राष्ट्रीय बचत को गति प्रदान करने तथा पूँजी निवेश को प्रोत्साहित करने की दृष्टि से भी अत्यन्त महत्वपूर्ण है ।

लाभांश किसी कम्पनी के लाभ का वह अंश है जो, अंशो के सममूल्य के प्रतिशत के रूप में अथवा प्रति अंश एक निश्चित राशि के रूप में कम्पनी के संचालक-मण्डल के निर्णय एवं विकल्प के अन्तर्गत घोषित एवं वितरित किया जाता है ।

लाभांश वस्तुत: कुल आय में समस्त व्ययों के घटाने पर विभिन्न प्रकार के कोषों एवं करो आदि के लिए उचित प्रावधान करने के बाद बचे अधिशेष (Surplus) का ही एक अंश होता है ।

इस अधिशेष पर वस्तुत: कम्पनी के सदस्यों का ही अधिकार होता है, यद्यपि वे इसके तत्काल वितरण पर जोर नहीं दे सकते । यदि कम्पनी को पूँजी की आवश्यकता हो तो कम्पनी लाभ के समस्त भाग को लाभांश के रूप में न देकर व्यवसाय में ही धारित (Retain) कर सकती है ।

ऐसी दशा में लाभांश की घोषणा नहीं की जाती तथा समस्त लाभ को विभिन्न कोषों अथवा अधिशेष के रूप में ही रहने दिया जाता है । लाभांश की घोषणा के विषय में निर्णय करते समय कम्पनी से संचालक निम्नलिखित दो बातों का अवश्य ध्यान रखते है ।

(i) अंशधारियों को उचित प्रतिफल:

पूँजी लगाने एवं जोखिम उठाने की एवज में अंशधारी किस सीमा तक प्रतिफल (Return) प्राप्त करने की आशा रखते हैं, इस बात का सही अनुमान संचालकों को होना चाहिए । यदि ऐसा नहीं किया जाता तो अंशधारियों को सन्तुष्ट रखना कठिन हो सकता है और इससे कम्पनी के अंशो के बाजार-मूल्य एवं कम्पनी की साख पर भी प्रतिकूल प्रभाव पड़ सकता है ।

(ii) कम्पनी की आवश्यकताएँ:

कम्पनी की वित्तीय स्थिति को सुदृढ़ बनाये रखना प्रबन्धकों का पहला कर्तव्य है, भले ही ऐसा करने के लिए सदस्यों से कुछ त्याग की अपेक्षा ही क्यों न की जाय । साथ ही यह भी अत्यन्त आवश्यक है कि, संचालक इस बात का सही मूल्याकंन कर सके कि विकास एवं विस्तार के लिए कम्पनी को अतिरिक्त पूँजी की कितनी आवश्यकता है ?

“किसी कम्पनी की वृद्धि की दर जितनी तीव्र होगी, विकास एवं विस्तार के लिए अतिरिक्त पूँजी की माँग उतनी ही अधिक होगी । लाभदायकता की मात्रा जितनी ही अधिक होगी और अधिक लाभोपार्जन के लिए कोषों का व्यवसाय में ही प्रतिधारण करना उतना ही अधिक युक्तिसंगत होगा, बजाय इसके कि उन कोषों का भुगतान अन्यत्र निवेश के लिए अंशधारियों को किया जाय ।”

इस बात का निर्णय संचालक-मण्डल करता है कि लाभ का कितना भाग लाभांश के रूप में घोषित किया जाय तथा कितना भाग व्यवसाय के विकास के लिए कम्पनी में ही विनियोजित किया जाय ? कम्पनी की वित्तीय आवश्यकता तथा लाभ के विषय में अंशधारियों की आशाओं के बीच यह एक प्रकार का समझौता है, जिसका प्रमुख आधार कम्पनी के संचालकों का विवेक होता है ।

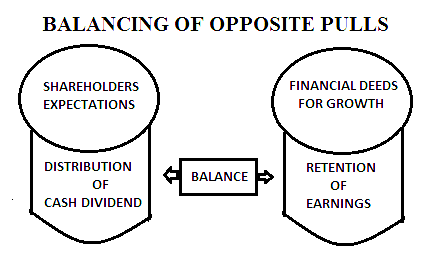

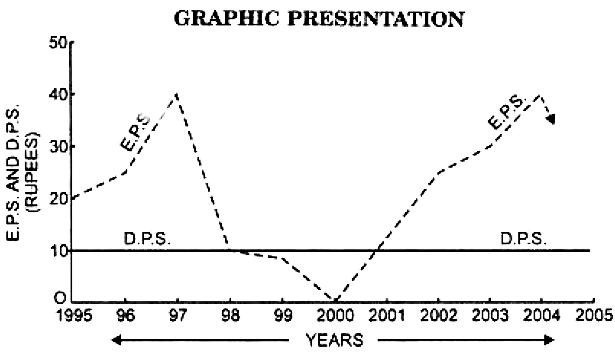

इस विपरीत आवश्यकताओं में सन्तुलन जो किसी भी लाभांश नीति का आधार है, को निम्न रेखाचित्र द्वारा दर्शाया जा सकता है:

Essay # 2. लाभांश-नीति पर प्रभाव डालने वाले तत्व (Factors Influencing Dividend Policy):

साधारणत: सभी कम्पनियों का यही उद्देश्य होता है कि वे अपने अंशधारियों को उचित लाभांश देती रहे । इस ध्येय की पूर्ति के लिए समस्त कम्पनियाँ एक सुनिश्चित लाभांश-नीति का पालन करना चाहती है, किन्तु चाहते हुए भी बहुत-सी कम्पनियाँ ऐसा नहीं कर पाती क्योंकि अनेक आन्तरिक एवं बाह्य तत्व उन्हे ऐसा करने से रोक सकते है ।

लाभांश-नीति पर जिन तत्वों का प्रभाव पड़ सकता है, वे निम्नलिखित है:

i. कम्पनी की आयु (Age of the Company):

नयी कम्पनियाँ प्राय: इस स्थिति में नही होती है कि कुछ वर्षों तक उचित लाभांश अपने सदस्यों को दे सके । प्रारम्भिक वर्षों में उन्हे विकास के लिए पर्याप्त पूँजी की आवश्यकता हो सकती है, जिसे वे सरलता से बाजार से प्राप्त करने की स्थिति में नहीं होती है ।

अत: उन्हे अपने आन्तरिक वित्तीय साधनों का ही सहारा लेना पड़ता है । इसके विपरीत, पुरानी कम्पनियों को अपेक्षाकृत कम पूँजी की आवश्यकता हो सकती है और यदि होती भी है तो वे उसे बाजार से पूरा कर लेती है । ऐसी दशा में उदार लाभांश नीति अपनायी जा सकती है ।

ii. व्यवसाय की प्रकृति:

नियमित लाभांश उन्ही कम्पनियों द्वारा दिया जा सकता है, जिनकी आय भी नियमित हो । इस श्रेणी की कम्पनियों में ऐसी कम्पनियाँ आती हैं, जो दैनिक प्रयोग की आवश्यकताओं का उत्पादन करती हैं ।

जनोपयोगी कार्यों में लगी हुई कम्पनियाँ ही अपने सदस्यों को नियमित रूप से लाभांश दे सकती है । ऐसी कम्पनियाँ जिनका उत्पादन विलास की वस्तुओं (Luxury Items) से सम्बन्ध रखता है, नियमित लाभांश प्राय: नहीं दे पाती हैं ।

iii. कम्पनी की वर्तमान वित्तीय स्थिति:

कम्पनी द्वारा पर्याप्त लाभ उपार्जित किये जाने एवं लाभांश देने की स्थिति में होने पर भी यह सम्भव हो सकता है कि, कम्पनी की नकद-स्थिति ऐसी न हो कि वह नकद लाभांश का भुगतान कर सके । लाभ एवं अधिशेष होते हुए भी कम्पनी की तरल स्थिति (Liquid Position) खराब हो सकती है । ऐसी दशा में कम्पनी बोनस-अंशों के रूप में लाभांश दे सकती है ।

iv. भविष्य में पूँजी की आवश्यकता:

लाभांश-नीति कम्पनी की भावी योजनाओं पर भी निर्भर होती है । यदि कम्पनी के समक्ष विकास के लिए एक निश्चित योजना मौजूद है तो, ऐसी कम्पनी लाभांश के विषय में किंचित कठोर नीति का पालन करेगी, ताकि अतिरिक्त पूँजी की आन्तरिक साधनों से पर्याप्त व्यवस्था की जा सके । ऐसी दशा में लाभ के पुनर्विनियोग को अधिक महत्व दिया जायेगा ।

v. स्वामित्व का ढाँचा:

कम्पनी का स्वामित्व कुछ थोडे-से व्यक्तियों के हाथों में है (As in the case of a closely held company) तो वे इस बात के लिए सहमत हो सकते हैं कि कम्पनी और उन सबके हित में कुछ वर्षों तक कठोर लाभांश-नीति का अनुसारण किया जाय किन्तु यदि कम्पनी के अंशधारी बहुत अधिक है और वे विभाजित है तो ऐसी दशा में वे उदार लाभांश-नीति के लिए जोर दे सकते हैं ।

vi. सामान्य आर्थिक परिस्थितियाँ:

व्यपार चक्रों के साथ-साथ लाभांश-नीति में भी थोड़ा-बहुत परिवर्तन हो जाता है । मन्दी के माल में लाभ की मात्रा में कमी हो जाती है । कम्पनियाँ लाभांश की दरों में कमी करने के लिए बाध्य हो जाती है ।

कुछ कम्पनियाँ, जिनके पास लाभांश समीकरण कोष (Dividend Equalisation Reserves) पर्याप्त मात्रा में होते हैं, ऐसे कठिन समय को सरलता से पार कर लेती है तथा लाभांश की उचित दर बनाये रखकर अपनी साख को गिरने नहीं देती ।

तेजी के समय लाभांश की दरों को बढाने की एक होड़-सी लग जाती है । अत: सभी कम्पनियों को इस बात का ध्यान रखना है कि, प्रचलित दरों से कम लाभांश न दिया जाये । यह प्रतिष्ठा का प्रश्न बन जाता है । इसके अतिरिक्त, कम्पनी के सदस्य भी तेजी के समय अधिक लाभांश की अपेक्षा करते हैं ।

vii. राजकीय नीतियों में परिवर्तन:

सरकार की आर्थिक, औद्योगिक एवं श्रम सम्बन्धी नीतियों का विपरीत प्रभाव कम्पनी की आय पर पड़ सकता है । इससे कम्पनी के लाभ में कमी हो जाती है । प्रशुल्क नीति भी इस पर प्रभाव ड़ाल सकती है ।

उदाहरण के लिए, भारत में कुछ प्रमुख उद्योगों के लिए वेतन मण्डलों द्वारा दिये गये सुझावों के आधार पर श्रमिको को न्यूनतम वेतनों में पर्याप्त वृद्धि किये जाने तथा सामाजिक सुरक्षा के अन्तर्गत वहन किये जाने वाले दायित्वो के कारण भारतीय कम्पनियों के व्ययों में वृद्धि हुई है ।

कम्पनियों द्वारा अपनायी जाने वाली लाभांश-नीति का सरकारी कर-नीति से निकट का सम्बन्ध है । करों में वृद्धि वितरण के लिए उपलब्ध लाभ की राशि में कमी कर देती है और कम्पनी आकर्षक लाभांश नहीं दे सकती ।

सरकार की कर नीति निगमों की लाभांश-नीति पर अनेक प्रकार से प्रभाव ड़ाल सकती है । वस्तुत: देश की आर्थिक दशाओं के अनुरूप सरकारी कर-नीति में आवश्यक परिवर्तन करके सरकार कम्पनियों की लाभांश नीति में नया मोड़ उत्पन्न कर सकती है ।

लाभांश के सम्बन्ध में करों के विभिन्न पहलू हो सकते हैं, जैसे:

(i) अवितरित लाभ पर कर (Tax on Undistributed Profits),

(ii) वितरित लाभ पर कर (Tax on Distributed Profits),

(iii) बोनस अंशों पर कर (Tax on Bonus Shares),

(iv) लाभांश पर आयकर (Income Tax on Dividends) इत्यादि ।

ix. लोक-मत (Public Opinion):

कम्पनियों की लाभांश-नीति पर लोकमत का भी प्रभाव पड़ता है । बहुत अधिक लाभांश देने वाली कम्पनियों की आलोचना सभी क्षेत्रों में होने लगती है । उपभोक्ता माल के मूल्यों में कमी तथा श्रमिक अपने वेतनों में वृद्धि की माँग करने लगते हैं । यहाँ तक कि कम्पनी के कर्मचारी एवं अधिकारी भी उस लाभ में से अधिक बोनस दिये जाने की माँग करते हैं ।

लाभांश-नीति के निर्धारण के लिए कोई ऐसा सिद्धान्त नहीं दिया जा सकता जो सभी दशाओं में लागू किया जा सके । प्रत्येक कम्पनी के संचालक कम्पनी की विशिष्ट परिस्थितियों को ध्यान में रखते हुए ही उस कम्पनी के लिए लाभांश-नीति निर्धारित करते हैं ।

प्राय: तीन प्रकार की लाभांश-नीतियाँ प्रबन्धकों द्वारा आपनायी जा सकती है:

1. विकास-परक लाभांश-नीति (Growth-Oriented Dividend):

इसमें संचालक लाभ के वितरण के विषय में फूँक-फूँक कर कदम रखते हैं । उनकी दृष्टि में कम्पनी की वित्तीय सुदृढ़ता एवं व्यवसाय की दशा सर्वोपरि होती है तथा सदस्यों की वर्तमान आशाएँ गौण स्थान रखती है । वे लाभ के अधिकांश भाग का व्यवसाय में ही पुनर्विनियोग करता चाहते हैं तथा सदस्यों को कम से कम लाभांश देते हैं । इसीलिए इसे कठोर नीति कहा जाता है । इसमें भुगतान अनुपात (Payout Ratio) या तो शून्य होता है अथवा बहुत कम होता है, जैसे 20 प्रतिशत अथवा इससे भी कम ।

एक विकासशील कम्पनी के लिए जिसे अपने सुधार एवं विस्तार के लिए अतिरिक्त पूँजी की आवश्यकता है, इस प्रकार की लाभांश-नीति अत्यन्त बुद्धिमतापूर्ण भी मानी जा सकती है, क्योंकि दीर्घकालीन दृष्टि से इससे अंशधारियों को ही लाभ होता है, किन्तु इसमें विशेष ध्यान इस बात का रखा जाना चाहिए कि, सदस्यों का धैर्य सीमा को पार न कर जाय ।

इस दशा में भुगतान-अनुपात (Payout Ratio) कम होगा किन्तु कवर (Cover) अधिक होगा । उदाहरण के लिए, यदि प्रति अंश आय 100 रुपये है और प्रति अंश लाभांश (DPS) 25 रुपये है तो भुगतान-अनुपात (DPS/EPS × 100) केवल 25% हुआ किन्तु ‘कवर’ (EPS/DPS) = 4 time हुआ ।

इसका आशय यह हुआ कि प्रति अंश आय (EPS) का एक-चौथाई भाग लाभांश के भुगतान में तथा शेष तीन-चौथाई भाग प्रतिधारित-आय (Retained Earnings) के रूप में है । इससे कम्पनी के इक्विटी अंशा के पुस्तक-मूल्य (Book Value) में वृद्धि होकर उनके बाजार-मूल्यों (Market Price) में भी वृद्धि की सम्भावनाएँ बढेगी । संचित कोषों में वृद्धि बोनस-अंशों के लिए मार्ग प्रशस्त करेगी ।

यहाँ यह उल्लेखनीय है कि कवर (Cover) अधिक होने के साथ-साथ कम्पनी का पिछला रिकॉर्ड एवं भावी सम्भावनाएँ भी उत्तम होनी चाहिए । तब ही कम्पनी की और उसके अंशधारियों को ऊँचे कवर अथवा अधिक प्रतिधारित आय का लाभ प्राप्त हो सकेगा ।

2. उदार लाभांश-नीति (Liberal Dividend Policy):

इसमें संचालक लाभ के अधिकांश भाग का वितरण सदस्यों को कर देते हैं । कम्पनी में लाभ का केवल उतना ही भाग रखा जाता है जो, अत्यन्त आवश्यक समझा जाता है । इसके अन्तर्गत भुगतान अनुपात (Payout Ratio) 80 प्रतिशत या इससे भी अधिक हो सकता है ।

इसके अन्तर्गत अंशधारियों के दीर्घकालीन हितों की उपेक्षा करते हुए उनकी वर्तमान अपेक्षाओं को अधिक महत्व दिया जाता है । प्रबन्धक खुले हाथों से लाभांश का वितरण करते है जो, सदस्यों के लिए यह ‘आँधी के आमो’ की भाँति होता है । स्पष्ट है कि ऐसी नीति न तो बुद्धिमत्तापूर्ण है ओर न दूरदर्शितापूर्ण है ।

हो सकता है कि, ऐसी लाभांश नीति के कारण कुछ समय के लिये कम्पनी के अंशों के बाजार-भावों में बढ़ोत्तरी हो जाय, जिससे कुछ निहित स्वार्थो को लाभ उठाने का अवसर मिल जाय किन्तु दिर्घकाल में ऐसी नीति कम्पनी का और उसके अंशधारियों का अहित ही करेगी ।

इससे यह भ्रम उत्पन्न होगा कि प्रबन्धकों के पास कम्पनी के विकास-विस्तार की कोई परियोजनाएँ नहीं हैं, अत: कम्पनी की भावी सम्भावनाएँ क्षीण है ।

3. सुस्थिर या सुदृढ़ लाभांश नीति (Stable or Sound Dividend Policy):

यह नीति दीर्घकालीन होती है तथा इसमें लम्बी अवधि तक कोई विशेष परिवर्तन नहीं किये जाते । इस नीति के अन्तर्गत कम्पनी की आवश्यकतओं एवं अंशधारियों के हितों को समान महत्व दिया जाता है । जितना लाभांश दिया जाता है, लगभग उतना ही लाभ का भाग व्यवसाय में पुनर्विनियोजिन भी किया जाता है ।

सम्पन्न वर्षों में भी लगभग उतना ही लाभांश दिया जाता है, जितना कि सामान्य अथवा प्रतिकूल वर्षों में । सम्पन्नता के वर्षों में पर्याप्त कोषों का निर्माण कर लिया जाता है, जिसका उपयोग कम लाभ के वर्षों में भी लाभांश की दर को बनाये रखने अथवा बोनस अंशों के रूप में लाभांश दिये जाने के लिए किया जा सकता है ।

अत: यह एक मध्यममार्गी नीति है । लाभांश के रूप में वितरित किये गये प्रत्येक रुपये के पीछे समान राशि का पुनर्विनियोग व्यवसाय में किया जाता है, ताकि कम आय वाले वर्षों में भी कम्पनी उचित लाभांश देकर अपनी ख्याति एवं साख को कायम रख सके ।

इस दृष्टि से यह नीति एक आदर्श नीति कही जा सकती है । स्थिर लाभांश-नीति का आशय यह नहीं है कि इसके अन्तर्गत लाभांशों की राशि एक ऐसी स्थिर राशि होती है, जिसमें कभी कोई परिवर्तन ही नहीं किया जाता है ।

वस्तुत: स्थिर लाभांश नीति (Stable Dividend Policy) के निम्न तीन स्वरूप हो सकते हैं:

(i) प्रति अंश स्थिर लाभांश (Stable Dividend Per Share),

(ii) स्थिर भुगतान-अनुपात (Stable Pay-Out Ratio), तथा

(iii) स्थिर लाभांश के साथ अतिरिक्त लाभांश (Stable Dividend Plus Extra Dividend).

(i) प्रति अंश स्थिर लाभांश (Stable Dividend Per Share):

इसके अन्तर्गत कम्पनी वर्ष-प्रति वर्ष अपनी आय में उतार-चढ़ाव होने के बावजूद प्रति अंश लाभांश के रूप में एक स्थिर धनराशि अंशधारियों को चुकाती है । इस स्थिर धनराशि में न अधिक आय वाले वर्षों में वृद्धि की जाती है, और न कम आय वाले वर्षों में कमी की जाती है ।

चूँकि आय में उतार-चढाव होते रहते हैं, अत: यह आवश्यक होता है कि कम्पनी द्वारा एक लाभांश समीकरण कोष (Dividend Equalisation Fund) की स्थापना की जाय, ताकि अधिक आय वाले वर्षों में इस कोष में प्रतिधारित आय का पर्याप्त भाग जमा होता रहे, जिसका उपयोग कम आय वाले वर्षों में अंशधारियों को प्रति अंश लाभांश की निर्धारित राशि का भुगतान करने में किया जा सके ।

इस कोष में जमा राशि को ऐसे अल्पकालीन निवेशों में लगाया जा सकता है, जिसे आवश्यकता पड़ने पर सरलता से तरलीकृत (Liquidate) किया जा सके ।

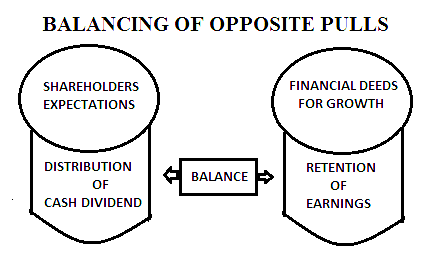

इसे एक उदाहरण के द्वारा और अधिक स्पष्ट किया जा सकता है:

Illustration 1:

एक कम्पनी में 100 रुपये मूल्य के पूर्णत: चुकता अंश है । कम्पनी चुकता-मूल्य पर 10 प्रतिशत की दर से स्थिर लाभांश देने की नीति का अनुसरण करती है ।

कम्पनी की प्रति अंश आय (EPS) पिछले दशक में प्रति वर्ष निम्नानुसार घटती-बढती रही है:

उपर्युक्त सूचना के आधार पर पिछले दशक के प्रति वर्ष के लिये निम्न की गणना कीजिये एवं रेखाचित्र द्वारा व्याख्या कीजिये:

(a) भुगतान अनुपात (Payout Ratio),

(b) प्रति अंश लाभांश (Dividend Per Share), तथा

(c) प्रति अंश प्रतिधारित आय (Retained Earnings Per Share) ।

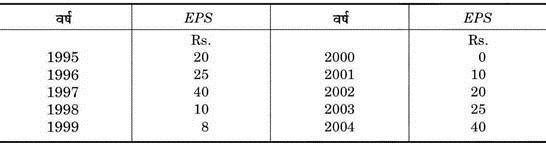

Solution:

उपर्युक्त तालिका वर्ष 1998 से 2001 तक कम्पनी का अल्प लाभदायकता (Poor Profitability) दर्शाती है । इन वर्षों के दौरान कम्पनी की प्रतिधारित आय (Retained Earnings) या तो शून्य थी या ऋणात्मक, जब स्थिर लाभांश में कमी को रिजर्व अथवा लाभांश समीकरण कोष (Dividend Equalisation Fund) से पूरा किया गया ।

इससे यह भी ज्ञात होता है कि विभिन्न वर्षों में प्रति अंश आय (EPS) में उतार-चढ़ाव के कारण भुगतान अनुपात (Payout Ratio) को या तो बढाया गया या कम किया गया जिससे प्रति वर्ष प्रति, अंश लाभांश (DPS) को एक निर्धारित राशि पर स्थिर रखा जा सके । परिणामस्वरूप इन वर्षों में प्रति अंश, प्रतिधारित आय (Retained Earnings Per Share) में भी काफी उतार चढ़ाव देखा जा सकता है ।

(ii) स्थिर भुगतान-अनुपात (Stable Pay-Out Ratio):

इस नीति का परिपालन ऐसी कम्पनियाँ कर सकती है, जिनकी आय में वर्ष प्रति-वर्ष उतार-चढ़ाव तो होते हैं, किन्तु वे असामान्य न होकर सामान्य घट-बढ़ के रूप में होते हैं ।

इसके अन्तर्गत आय में घट-बढ़ के साथ-साथ प्रति अंश लाभांश की राशि में भी वर्ष-प्रति-वर्ष परिवर्तन होता रहता है, क्योंकि आय का एक निर्धारित अथवा स्थिर अनुपात लाभांश के रूप में चुकाया जाता है । दसरे शब्दो में यह कह सकते है कि इसमें भुगतान-अनुपात (Pay-out Ratio) स्थिर रहता है तथा आय के एक निश्चित अनुपात में लाभांश दिया जाता है ।

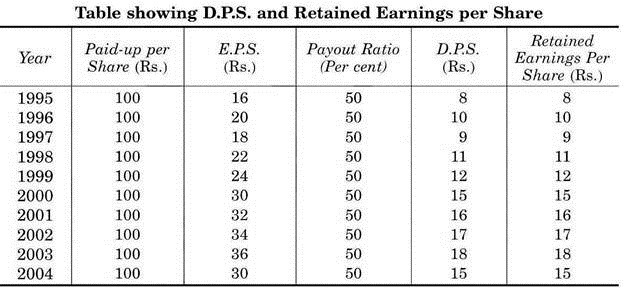

Illustration 2:

मान लीजिए कि कम्पनी में सौ-सौ रुपये सम-मूल्य के पूर्णत: चुकता अंश है । कम्पनी की प्रति अंश आय (EPS) सन् 1995 में 16 रूपये, 1996 में 20 रुपये, 1997 में 18 रुपये, 1998 में 22 रुपये, 1999 में 24 रुपये तथा 2000 में 30 रु, 2001 में 32 रु, 2002 में 34 रु, 2003 में 36 रु, तथा 2004 में 30 रु थी ।

कम्पनी प्रतिवर्ष आय का 50 प्रतिशत लाभांश के रूप में अपने अंशधारियों को चुकाती है तो, स्थिति निम्न प्रकार होगी:

Solution:

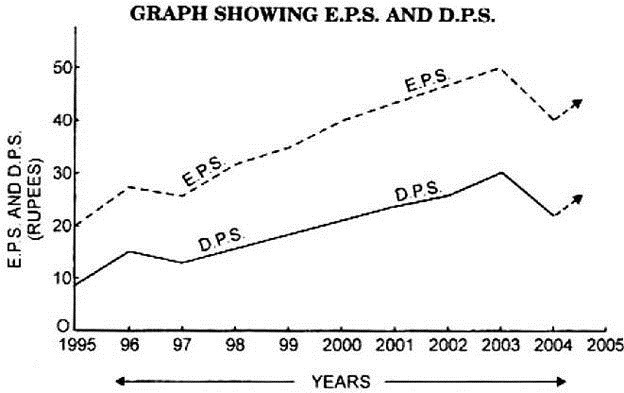

इस प्रकार इसमें प्रतिधारित-आय (Retained Earnings) एवं लाभांश दोनों को समान महत्व देकर एक ओर कम्पनी की आन्तरिक आवश्यकनाओं तथा दूसरी ओर अंशधारियों की अपेक्षाओं में सन्तुलन बनाये रखने का प्रयास किया जाता है ।

इस अग्र रेखाचित्र द्वारा भी प्रदर्शित किया जा सकता है:

उपर्युक्त नीति अधिक दूरदर्शतापूर्ण एवं सतर्कतापूर्ण कहीं जा सकती है । इसमें उपार्जित-आय तथा लाभांशो में निकट सम्बन्ध स्थापित हो जाता है, जिससे व्यवसाय में प्रतिधारित की जाने वाली आय एवं नकद चुकायी जाने वाली आय में स्वयमेव-समायोजन (Automatic Adjustment) होता रहता है ।

यदि किसी वर्ष उपार्जित लाभ नहीं होता है तो उस वर्ष ऐसी कम्पनियाँ लाभांश नहीं देती है (यद्यपि सफल कम्पनियों में ऐसा अवसर प्राय: नहीं आता है) |

(iii) स्थिर लाभांश के साथ अतिरिक्त लाभांश (Stable Dividend Plus Extra Dividend):

उपर्युक्त दोनों नीतियाँ ऐसी कम्पनियों अपनाती है, जिनकी आय या तो लगभग स्थिर रहती है अथवा जिनकी आय में असाधरण उतार-चढ़ाव नहीं होते हैं किन्तु ऐसी कम्पनियाँ भी जिनकी आय में अधिक उतार-चढ़ाव होते रहते हैं, स्थिर लाभांश नीति का एक तीसरा स्वरूप अपना सकती हैं ।

इसके अन्तर्गत प्रति अंश लाभांश के रूप में एक न्यूनतम लाभांश के साथ-साथ कुछ अतिरिक्त-लाभांश (Extra Dividend) भी अंशधारियों को दिया जाता है तथा कम आय वाले वर्षों में केवल न्यूनतम लाभांश ही उन्हें मिलता है ।

इसका सबसे बड़ा लाभ यह है कि अस्थिर आय वाली कम्पनियों भी इसे अपना सकती है । सम्पन्न वर्षों में अंशधारी अतिरिक्त-लाभांश को एक अस्थायी व्यवस्था के रूप में स्वीकार कर लेते हैं तथा कम आय वाले वर्षों में वे इसकी अपेक्षा न करते हुए न्यूनतम लाभांश लेकर ही सन्तुष्ट हो जाते हैं ।

ऐसी कम्पनियों के अंशों के बाजार मूल्यों में परिवर्तन अतिरिक्त-लाभांश (Extra Dividends) की मात्रा एवं निरन्तरता के साथ जुड़ जाते हैं ।

Essay # 4 . सुदृढ़ लाभांश नीति का निर्धारण (Formulation of a Stable Dividend Policy):

प्रत्येक कम्पनी के लिए एक सुदृढ़ लाभांश नीति का निर्माण एक अत्यन्त महत्वपूर्ण कार्य है । उसकी साख एवं प्रतिष्ठा के लिए सुदृढ़ लाभांश-नीति अनिवार्य है ।

सुदृढ़ लाभांश-नीति का निर्माण करते समय निम्नलिखित बातों का ध्यान रखा जाना चाहिए:

(1) लाभांश की स्थिरता एवं नियमितता ।

(2) कम्पनी की नकद स्थिति (Cash Position) |

(3) केवल अर्जित लाभ अथवा अधिशेष (Surplus) में से ही लाभांश का भुगतान किया जाना आवश्यक होता है ।

(4) अधिक लाभ के वर्षों में नियमित लाभांश की दर में अचानक वृद्धि न करके अतिरिक्त लाभांश दिया जाना चाहिए ।

(5) स्कन्ध लाभांश (Stock Dividend) का वितरण उचित सीमा के अन्तर ही रखा जाना चाहिए । अन्यथा आये दिन स्कन्ध लाभांश देने से आति-पूँजीकरण की स्थिति आ सकती है ।

(6) प्रारम्भिक वर्षों में कुछ समय तक मामूली लाभांश दिया जा सकता है । बाद में कम्पनी की प्रगति के साथ-साथ धीरे-धीरे वृद्धि की जा सकती है ।

(7) यदि लाभ-हानि खाते में पहले के घाटे की रकम चली आ रही है तो, जब तक वह अपलिखित (Write Off) न हो जाय, लाभांश की घोषणा न करना ही उचित होगा ।

(8) स्थायित्व को बनाये रखने के लिए लाभांश समीकरण कोष (Dividend Equalisation Funds) की स्थापना की जानी चाहिए जिसमें से कम लाभ के वर्ष में उसमें से लाभांश दिया जा सके ।

किसी कम्पनी द्वारा पिछले वर्षों में दिये गये लाभांशों का लेखा कम्पनी की सही स्थिति का मूल्याकंन करने का एक उचित आधार माना जाता है । इसके तथा कम्पनी की बैलेन्स शीट के आधार पर कम्पनी की वित्तीय स्थिति एवं सफलता का सही अनुमान लगाया जा सकता है ।

Essay # 5. लाभांश के प्रकार (Forms of Dividend):

लाभांश कई प्रकार के होते हैं । इनका वर्गीकरण इसके वितरण के तरीके के आधार पर किया जा सकता है । साधारणत: नकद लाभांश ही अधिक प्रचलित है, किन्तु बोनस अंशों के रूप में भी लाभांश दिया जा सकता है । इसके अतिरिक्त, लाभांश चुकाने के अन्य तरीके भी हैं ।

इन सबका विवरण निम्नलिखित है:

1. नकद लाभांश (Cash Dividend):

यह लाभांश का सबसे अधिक प्रचलित तरीका है । नकद लाभांश अंशधारियों की दृष्टि से भी अधिक सुविधाजनक होता है । ऐसी सब कम्पनियाँ, जिनकी तरल स्थिति (Liquid Position) ठीक होती है, नकद लाभांश ही वितरित करना पसन्द करती है ।

2. स्कन्ध लाभांश या बोनस-अंश (Stock Dividend or Bonus Shares):

इसे ‘बोनस अंशों’ के रूप में लाभांश भी कहा जाता है तथा यह प्राय: लाभ या कोषों का पूँजीकरण करके दिया जाता है । ऐसा करने से लाभ का समुचित उपयोग व्यवसाय में ही हो सकता है, तथा अंशधारियों को भी एक निश्चित अनुपात में बोनस अंश प्राप्त हो जाते हैं । ऐसी कम्पनियाँ जिनकी नकद-स्थिति उत्तम नहीं हैं, बोनस अंशों के रूप में लाभांश देकर अपने सदस्यों को सन्तुष्ट कर सकती है ।

अनेक ऐसी कम्पनियाँ भी जिनकी आय एवं नकद-स्थिति उत्तम है, नकद-लाभांश की दर कम रखकर कुछ अवधि के बाद बोनस-लाभांश इसलिए देती है, जिससे कि उनके अंशधारियों, जो अधिकांशत: उच्च-आय प्रकोष्ठ (High Tax Bracket) में होते है, की व्यक्तिगत कर-देयता (Personal Tax Liability) में कमी की जा सके ।

3. बन्धपत्रों के रूप में लाभांश (Bond Dividend):

कम्पनी नकद लाभांश न देकर बन्धपत्र अथवा ऋणपत्रों के रूप में भी लाभांश दे सकती है । ये बन्धपत्र दीर्घकालीन हो सकते हैं । इसका अर्थ यह हुआ कि कम्पनी लाभ का वितरण तत्काल न करके भविष्य में किसी निर्धारित तिथि पर करना चाहती है ।

इस प्रकार का लाभांश तभी दिया जाता है, जब कम्पनी ब्याज सम्बन्धी बढे हुए दायित्वों का भार उठाने में समर्थ हो । कभी-कभी लाभांश के लिए प्रतिज्ञापत्र दे दिये जाते हैं । जिन पर ब्याज दिया जा सकता है । इसे ‘स्क्रिप-लाभांश’ (Scrip Dividend) कहा जाता है ।

4. सम्पत्ति लाभांश (Property Dividend):

नकद के स्थान पर लाभांश सम्पत्ति के रूप में दिया जा सकता है । अन्य कम्पनियों की तथा सरकार की प्रतिभूतियों को लाभांश के रूप में वितरित किया जा सकता है । इसी प्रकार विभाजन योग्य किसी अन्य सम्पत्ति को भी लाभांश की तरह वितरित किया जा सकता है ।

लाभांश का यह तरीका बहुत ही कम अपनाया जाता है, क्योंकि सदस्यों को यह असुविधाजनक हो सकता है । कुछ पश्चिमी देशों में वस्तुओं के रूप में लाभांश (Dividend in Kind) भी प्रचलित है ।

5. संयुक्त लाभांश (Composite Dividend):

जब लाभांश आशिक रूप में नकद में तथा शेष सम्पत्ति के रूप में दिया जाना है तो, यह संयुक्त लाभांश कहलाता है ।

6. वैकल्पिक लाभांश (Optional Dividend):

संयुक्त लाभांश देने के स्थान पर कम्पनी अपने सदस्यों को यह विकल्प दे सकती हैं कि, वे चाहे तो लाभांश नकद में ले अथवा सम्पत्ति के रूप में । इसे वैकल्पिक लाभांश कहते हैं ।

7. अन्तरिम लाभांश (Interim Dividend):

लाभांश प्राय: कम्पनी के वित्तिय वर्ष के अन्त में ही घोषित किया जाता है । ऐसी दशा में इसे नियमित लाभांश (Regular Dividend) कहते हैं, किन्तु कभी-कभी कम्पनी के संचालक वर्ष की समाप्ति से पूर्व ही कुछ लाभांश घोषित कर देते हैं, जिसे अन्तरिम लाभांश (Interim Dividend) कहते हैं ।

लाभ की उत्तम सम्भावनाओं से प्रेरित होकर अथवा पूँजी-बाजार की कुछ परिस्थितियों को प्रभावित करने के लिए ऐसा किया जा सकता है ।

8. अतिरिक्त लाभांश (Extra Dividend):

कम्पनी के प्रबन्धक नियमित लाभांश की दर में अचानक परिवर्तन करना उचित नहीं समझाते । नियमित लाभांश की दर वह दर है, जिसके अनुसार कम्पनी कई वर्षों से लाभांश देती चली आ रही हो । यह कोई निश्चित या स्थायी दर नहीं होती और इसमें थोडा-बहुत परिवर्तन अधिक महत्व नहीं रखता ।

अतिरिक्त लाभांश का प्रश्न केवल तभी उपस्थित होता है, जब कम्पनी किसी वर्ष बहुत अधिक लाभ अर्जित करती है । ऐसी दशा में कम्पनी नियमित लाभांश के साथ-साथ कुछ अतिरिक्त लाभांश दे सकती है । इससे सदस्यों को यह जानकारी हो जाती है कि अधिक लाभांश केवल अस्थायी है ।

यहाँ यह उल्लेख कर देना अत्यन्त आवश्यक है कि, भारतीय कम्पनियों में केवल नकद लाभांश एवं स्कन्ध लाभांश ही प्रचलित है । नकद के अतिरिक्त सम्पत्ति या बन्धपत्रों के रूप में भारतीय कम्पनियाँ लाभांश नही दे सकती । भारतीय कम्पनी अधिनियम की धारा 205(3) के अनुसार नकद के अतिरिक्त अन्य किसी प्रकार से लाभांश का भुगतान नहीं किया जा सकता ।

लाभों का पूँजीकरण करके बोनस अंशों के रूप में लाभांश देना इस नियम का अपवाद अवश्य है । भारतीय कम्पनियों अन्तरिम-लाभांश (Interim Dividend) एवं अतिरिक्त लाभांश (Extra Dividend) दे सकती है ।

सुदृढ़ (Stable) लाभांश-नीति की प्रमुख विशेषताएँ लाभांश की स्थिरता एवं नियमितता है । यदि लाभांश-नीति में स्थायित्व का अभाव होता है तो इससे कम्पनी की स्थायी साख नहीं बन पाती । फलत: ऐसी कम्पनी के अंशधारियों की स्थिति भी अनिश्चित हो जाती है ।

सामान्य अंशों के बाजार-मूल्यों में प्राय: उतार-चढ़ाव होता रहता है । इसका परिणाम स्वयं कम्पनी के लिए तो बुरा होता ही है, अंशधारियों के लिए भी अच्छा नहीं कहा जा सकता । लाभांश की अनिश्चितता के अनुसार अंशों के भाव चढ़ते एवं उतरते रहते हैं । ऐसी दशा का लाभ सटोरिये उठा लेते है और यह स्थिति कई बार कम्पनी के अस्तित्व को ही चुनौती दे देती है ।

सुस्थिर लाभांश-नीति के निम्नलिखित लाभ हो सकते है:

(1) कम्पनी के लिए भविष्य में पर्याप्त मात्रा में अतिरिक्त पूँजी की व्यवस्था करना सरल हो जाता है, क्योंकि ऐसी कम्पनी के अंशों का क्षेत्र व्यापक हो जाता है ।

(2) अंशधारियों को नियमित आय प्राप्त होती रहती है और वे कम्पनी की नीति से सन्तुष्ट रहते हैं ।

(3) यह नीति अंशों के बाजार मूल्यों में स्थायित्व लाती है, जिससे अंशधारियों का जोखिम कम हो जाता है ।

(4) सुदृढ़ लाभांश-नीति का पालन करके कम्पनी के प्रबन्धक अंशधारियों का विश्वास प्राप्त कर लेते हैं । इससे कम्पनी के सदस्य प्रबन्ध में प्रत्येक प्रकार का सहयोग देने के लिए सदैव तत्पर रहते हैं ।

(5) कम्पनी की साख बढ़ जाने से कम्पनी सफलतापूर्वक ऋण प्राप्त कर सकती है ।

(6) कम्पनी के प्रबन्धक संस्था के विकास की एक दीर्घकालीन योजना बना सकते हैं, क्योंकि इस नीति के अन्तर्गत वित्तीय आवश्यकताओं तथा उनकी पूर्ति के साधनों का सही मूल्याकंन किया जा सकता है ।

अत: उपर्युक्त लाभों को देखते हुए कुशल एवं अनुभवी प्रबन्धक सदैव इस बात का प्रयत्न करते है कि, उनके द्वारा सुस्थिर लाभांश-नीति का अनुसरण किया जाय ।

प्राय: ऐसी कम्पनियाँ जो कई वर्षों से कार्य कर रही होती है और जिनका सम्बन्ध दैनिक आवश्यकताओं की वस्तुओं के उत्पादन से होता है, इस नीति का पालन करती है । लाभांश-नीति आन्तरिक वित्त-पोषण की सीमा का निर्धारण करती है ।

कम्पनी-प्रबन्धक ही यह निर्णय लेते हैं कि आय का उपयोग लाभांश के वितरण में किया जाय या न किया जाय । लाभांश-नीति कम्पनी प्रबन्ध के अनेक बिन्दुओं को प्रभावित करती है, जैसे- वित्तीय-ढाँचा, कोषों का प्रवाह, तरलता की स्थिति, अंशों के बाजार भाव तथा अंशधारियों की सन्तुष्टि, आदि । अत: लाभांशों का स्वरूप क्या हो, इस विषय में प्रबन्धकों का विवेक एवं निर्णय अत्यन्त महत्व रखता है ।

Essay # 7 . लाभांश मॉडल्स (Dividend Models):

आय का कितना भाग नकद लाभांश के रूप में वितरित किया जाय और कितने भाग का व्यवसाय में प्रतिधारण किया जाय ? यह एक जटिल प्रश्न है जो प्रबन्धकों के समाक्ष प्रति वर्ष के अन्त में प्रस्तुत होता है । यदि ‘भुगतान-अनुपात’ (Payout Ratio) अधिक है तो, प्रतिधारण-अनुपात (Retention Ratio) कम रह जायेगा ।

इसके विपरीत यदि प्रतिधारण-अनुपात अधिक रखा जाता है तो ‘भुगतान-अनुपात’ कम रह जायेगा । इस प्रकार इन दोनों में परस्पर विरोधी सम्बन्ध होता है । ‘भुगतान-अनुपात’ एवं ‘प्रतिधारण-अनुपात’ दोनों का अपना महत्व होता है ।

एक अंशधारियों की अधिक नकद-आय प्राप्त करने की आकाक्षा की पूर्ति करता है तो दूसरा कम्पनी के भावी विकास के लिए आवश्यक कोषों की आन्तरिक साधनों से अशत पूर्ति की प्रक्रिया में सहायक होता है ।

इसीलिए, लाभांश सम्बन्धी निर्णय (Dividend Decision) फर्म के विकास की दृष्टि से अत्यन्त महत्वपूर्ण एवं काँटे के निर्णय माने जाते हैं । यहाँ एक अहम् प्रश्न उठता है कि क्या लाभांश-निर्णय (Dividend Decisions) कम्पनी के अंशों के बाजार मूल्यों (और इस प्रकार फर्म के बाजार-मूल्य) को प्रभावित करते हैं ।

इस विषय में दो परस्पर विरोधी विचारधाराएँ प्रचलित है । प्रथम मत लाभांश-निर्णयों को फर्म के बाजार-मूल्य के लिए अत्यन्त प्रासंगिक (Relevant) मानता है ।

इस विचारधारा के अनुसार फर्म की लाभांश नीति में परिवर्तन फर्म के अंशों के बाजार मूल्यों में परिवर्तन का कारण बनता है और इस प्रकार लाभांश-नीति फर्म के बाजार-मूल्य पर प्रभाव ड़ालती है । दूसरा मत लाभांश निर्णयों को अप्रासंगिक (Irrelevant) मानता है, क्योंकि इसके अनुसार लाभांश-निर्णयों का अंशों के मृल्य एवं फर्म के बाजार-मूल्य से कोई सरोकार नहीं होता है ।

जेम्स वाल्टर (Jemes Walter) तथा मैरोन गोर्डन (Myron Gordon) अपने लाभांश-सिद्धान्तों के आधार पर प्रथम मत का समर्थन करते हैं (अर्थात् वे लाभांश-निर्णयों को फर्म के मूल्याकंन के लिए अत्यन्त प्रासंगिक मानते हैं) दूसरी ओर मोदिगलियानी एवं मिलर (Modigliani and Miller) का सिद्धान्त द्वितीय मत का समर्थन करता है, अर्थात् यह लाभांश-निर्णयों को फर्म के मूल्याकंन के लिए अप्रासंगिक (Irrelevant) मानता है ।

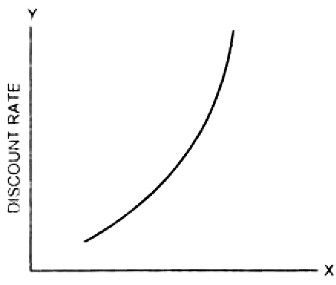

i. वाल्टर फार्मूला या मॉडल (Walter Formula or Model):

प्रोफेसर जेम्स ई. वाल्टर ने लाभांश-नीति के निर्धारण के लिए गणितीय फार्मूले का प्रतिपादन किया है । जिसे वाल्टर फार्मूले के नाम से जाना जाता है । इस फार्मूले के आधार पर किसी कम्पनी के प्रबन्धक लाभांश-नीति का निर्धारण इस प्रकार से कर सकते है कि जिससे कम्पनी के अंशधारियों द्वारा अंशों में किये गये पूँजी विनियोग के मूल्य में अभिवृद्धि हो सके ।

‘इस सिद्धान्त का मूल आधार यह है कि दीर्घकाल में अंशों के बाजार भाव, भविष्य में प्राप्य सम्भावित लाभांशों के वर्तमान मूल्यों का प्रतिनिधित्व करते हैं तथा प्रतिधारित आय की सीमा अंशों के बाजार-भावों को इसीलिए प्रभाजित करती है, क्योंकि उसके स्वयं का प्रभाव भावी लाभांशों पर पड़ता है ।”

यह फार्मूला निम्न दो मान्यताओं पर आधारित है:

(a) अंशों के बाजार-मूल्य भविष्य में सम्भावित लाभांशों के वर्तमान मूल्यों (Present Values) द्वारा प्रतिबिम्बित होते हैं तथा

(b) व्यवसाय में प्रतिधारित आय (Retained Earnings) भविष्य में प्राप्त होने वाले लाभांशों को प्रभावित करती है और इस प्रकार अंशों के बाजार-मूल्यों पर उसका प्रभाव पड़ता है ।

चूँकि ‘लाभांश’ एवं ‘व्यवसाय में प्रतिधारित आय’ एक-दूसरे से विपरीत रूप से प्रभावित होते हैं, अत: इस फार्मूले के द्वारा लाभांश-नीति एवं अंशों के बाजार-मूल्यों के पारस्परिक सम्बन्ध को समझने में सहायता मिलती है ।

V = Theoretical Market Value of the Company’s Ordinary Share (कम्पनी के साधारण अंश का सैद्धान्तिक बाजार-मूल्य)

r = Internal Productivity of Retained Earnings (प्रतिधारित आय की अन्तिरिक उत्पादकता)

K = Rate of Capitalisation in the Market (बाजार में प्रचलित पूँजीकरण की दर)

E = Earnings Per Share (प्रति अंश आय)

D = Dividend Per Share (प्रति अंश लाभांश)

उपर्युक्त फार्मूले को एक उदाहरण देकर अधिक स्पष्ट रूप में समझाया जा सकता है ।

Illustration 3:

कम्पनी के साधारण अंशों का सम-मूल्य (Per Value) 100 रुपये प्रति अंश है । कम्पनी की प्रति अंश आय (E. P. S) 10 रुपये है ।

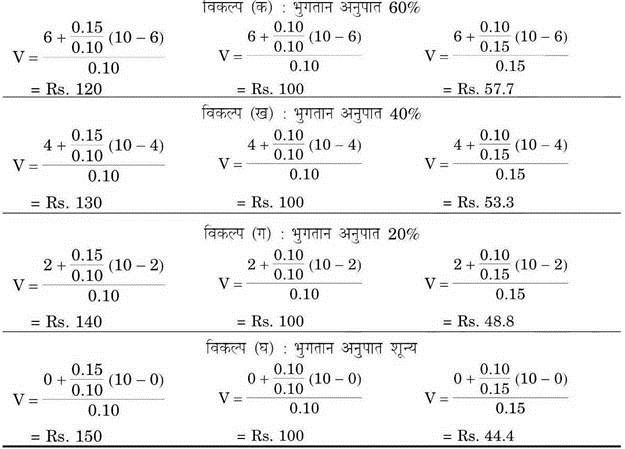

लाभांश के वितरण के विषय में प्रबन्धकों के समक्ष नम्न चार विकल्प विचाराधीन है:

(क) भुगतान अनुपात (Payout Ratio) 60 प्रतिशत रखा जाय अथवा

(ख) भुगतान अनुपात (Payout Ratio) 40 प्रतिशत रखा जाय अथवा

(ग) भुगतान अनुपात (Payout Ratio) 20 प्रतिशत रखा जाय अथवा

(घ) भुगतान अनुपात (Payout Ratio) शून्य रखते हुए समस्त आय व्यवसाय में ही धारित (Retain) की जाय ।

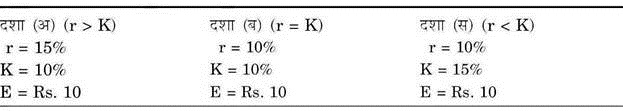

उपर्युक्त विकल्पों में लाभांश-वितरण के विषय में निम्न में से प्रत्येक स्थिति में कौन-सा विकल्प सर्वोत्तम होगा:

(i) कम्पनी की प्रतिधारित आय की उत्पादकता (r) 15% तथा बाजार में प्रचलित पूँजीकरण की दर (K) है ।

(ii) कम्पनी की प्रतिधारित आय की उत्पादकता (r) 10 प्रतिशत व बाजार में प्रचलित पूँजीकरण की दर (K) 10 प्रतिशत है ।

(iii) कम्पनी की प्रतिधारित आय की उत्पादकता (r) 10 प्रतिशत व बाजार में प्रचलित पूँजीकरण की दर (K) 15 प्रतिशत है ।

(i) की स्थिति (r > K) में सैद्धान्तिक रूप से उपर्युक्त चारों विकल्पों में से (घ) विकल्प सर्वोत्तम रहेगा । क्योंकि यदि कम्पनी के संचालक समस्त आय व्यवसाय में प्रतिधारित करते हैं तथा लाभांश का वितरण नहीं करते हैं तो ऐसी दशा में बाजार में कम्पनी के अंशों का मूल्य सर्वाधिक हो जायेगा (Rs 150) |

प्रतिधारित आय का अनुपात जितना ही अधिक रखा जायेगा, बाजार में कम्पनी के अंशों का सैद्धान्तिक मूल्य उतना ही अधिक बढ़ जायेगा तथा उसी अनुपात में अंशधारियों के पूँजी निवेश के मूल्य में अभिवृद्धि हो जायेगी ।

(ii) की दशा में जब प्रतिधारित आय की उत्पादकता (r) तथा बाजार में प्रचलित पूँजीकरण की दर (K) समान हो तो, लाभांश के रूप में आय का अधिक भाग वितरित किया जाय अथवा कम भाग वितरित किया जाय, इससे अंशधारियों के पूँजी निवेशों के मूल्याकंन पर कोई प्रभाव नहीं पड़ता है (Rs 100) ।

प्रबन्धक उपर्युक्त चारों विकल्पों में से किसी भी विकल्प का चयन कर सकते हैं । ऐसी दशा में लाभांश-नीति (Dividend Policy) एक ओर अतिरिक्त कोषों के लिए कम्पनी की माँग एवं दूसरी ओर अंशधारियों द्वारा लाभांश के रूप में नकद आय प्राप्त करने की अपेक्षाओं के मध्य सन्तुलन रखते हुए ही निर्धारित करना श्रेयस्कर होगा ।

किन्तु यदि व्यवसाय में प्रतिधारित आय की उत्पादकता (r) बाजार में प्रचलित पूँजीकरण की दर (K) से कम हो जाय तो लाभांश-वितरण के सम्बन्ध में कौन-सा विकल्प चुनना उत्तम रहेगा ?

(स्थिति स) तो ऐसी दशा में भुगतान-अनुपात (Payout Ratio) जितना ही घटता जायेगा अर्थात व्यवसाय में प्रतिधारित आय का अनुपात जितना ही बढ़ता जायगा, इक्विटी अंशों के सैद्धान्तिक बाजार-मूल्यों से उतनी ही कमी होती चली जायेगी ।

इस परिस्थिति में यदि प्रबन्धकों के समक्ष कोई आन्तरिक विवशताएँ (जैसे रोकड़ साधनों की कमी) न हो तो आय के अधिकांश भाग को लाभांश के रूप में वितरित कर देना ही उत्तम रहेगा, यद्यपि व्यवसाय में आन्तरिक कोषों की आवश्यकता तथा कम्पनी के विकास विस्तार की अपेक्षाएँ प्रबन्धकों को ऐसा करने से रोकेंगी ।

यहाँ यह उल्लेख कर देना आवश्यक है कि, उपर्युक्त फार्मूला केवल एक सैद्धान्तिक दृष्टिकोण ही प्रस्तुत करता है । लाभांश-नीति के विषय में यह एक दिशा-निर्देश मात्र ही देता है ।

यह आवश्यक नहीं है कि व्यवहार में लाभांश-नीति का निर्धारण सम्पूर्ण रूप से इस फार्मूले के आधार पर ही किया जाय और यदि ऐसा किया भी जाता है तो, दूसरी और यह भी आवश्यक नहीं है कि ऐसा करने के फलस्वरूप व्यवहार में कम्पनी के अंशों के वास्तविक बाजार-मूल्य उनके सैद्धान्तिक बाजार-मूल्यों के बराबर हो ही जायँ ।

बाजार में अंशों के मूल्य प्रतिधारित-आय एवं लाभांश दर के अलावा अन्य अनेक बातों से प्रभावित होते रहते हैं, जैसे लाभांश के वितरण पर वैधानिक प्रतिबन्ध, निश्चित सीमा से अधिक लाभांशों पर कर (Tax), कम्पनी के अधिकांश अंशधारियों के व्यक्तिगत आय-कर का प्रकोष्ठ (Tax Bracket of Personal Income-tax of Majority Shareholders), बोनस अंशों के निर्गमन के विषय में सरकार की नीति, कम्पनी की तरल स्थिति (Liquid Position), कम्पनी के विकास एवं विस्तार की भावी सम्भावनाएँ तथा शेयर बाजार में सटोरियों की गतिविधियाँ आदि ।

ii. गोर्डन का सिद्धान्त (Gordon’s Model):

गोर्डन का सिद्धान्त वस्तुत: यह मानता है कि, भुगतान-अनुपात एवं प्रतिधारण-अनुपात फर्म के मूल्याकंन के लिए अत्यन्त प्रासंगिक होते हैं । इस सिद्धान्त के अनुसार कवल वर्तमान लाभांश ही नहीं अपितु भविष्य में मिलने वाले सम्भावित लाभांश भी फर्म के बाजार मूल्य के निर्धारण में प्रासंगिक होते हैं ।

यह सिद्धान्त निम्नलिखित मान्यताओं (Assumptions) पर आधारित है:

(i) फर्म द्वारा केवल ईक्विटी पूँजी का ही उपयोग किया जाता है,

(ii) विकास एवं विस्तार के लिए फर्म केवल प्रतिधारित-आय (Retained Earnings) का ही सहारा लेती है अर्थात इसके लिए बाहरी स्रोतों (ऋण अथवा अतिरिक्त इक्विटी पूँजी) से पूँजी नहीं जुटाई जाती है,

(iii) प्रत्याय की आन्तरिक दर (r) तथा बाजार में पूँजीकरण की दर (K) निरन्तर अपरिवर्तित (Con-stant) रहती है ।

(iv) फर्म असीम काल तक (Perpetually) अस्तित्व में बनी रहती है तथा फर्म की आय पर कोई कर (Tax) नहीं लिया जाता है,

(v) प्रातिधारण-अनुपात (1 – b) एक बार निर्धारित कर दिये जाने के बाद अपरिवर्तित रहता है और इस प्रकार आन्तरिक प्रत्याय में वृद्धि की दर (‘g’ or ‘br’) भी अपरिवर्तित रहती है,

(vi) बाजार में पूँजीकरण की दर (K) फर्म के आन्तरिक प्रत्याय की दर में वृद्धि (‘g’ or ‘br’) से अधिक बनी रहती है ।

उपर्युक्त मान्यताओं से स्पष्ट हो जाता है कि, एम. गोर्डन का सिद्धान्त बहुत कुछ जेम्स वाल्टर के सिद्धान्त के निकट है, क्योंकि यह भी इस बात का समर्थन करता है कि किसी फर्म की लाभांश एवं प्रतिधारण-नीतियों एवं फर्म के मूल्य में गहरा सम्बन्ध होता है तथा दोनों एक-दूसरे से प्रभावित होते हैं ।

गोर्डन के लाभांश पूँजीकरण सिद्धान्त के अनुसार फर्म के अंशों का बाजार-मूल्य उन अंशों पर भविष्य में प्राप्त होने वाले सम्भावित लाभांशों के वर्तमान मूल्य के बराबर होता है ।

Gordon’s Formula:

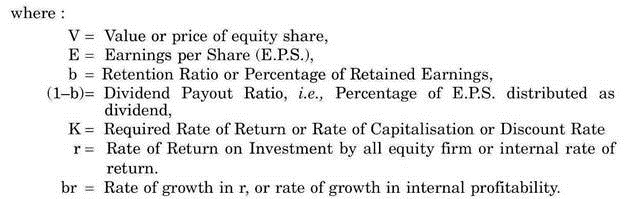

Illustration 4:

कम्पनी के विषय में निम्नलिखित तथ्य उपलब्ध है:

प्रतिधारण-अनुपात (Retention Ratio) के विषय में प्रबन्धकों के समक्ष निम्न चार विकल्प विचाराधीन है:

(i) 20% प्रतिधारण अनुपात,

(ii) 40% प्रतिधारण अनुपात,

(iii) प्रतिधारण अनुपात,

(iv) 60% प्रतिधारण अनुपात, तथा

(v) 80% प्रतिधारण अनुपात ।

एम. गोर्डन के मॉडल को आधार मानते हुए ज्ञात कीजिये कि उपर्युक्त चारों विकल्पों के अन्तर्गत फर्म के अंशों का बाजार-मूल्य क्या होगा ?

उपर्युक्त उदाहरण से स्पष्ट हो जाता है कि प्रतिधारण-अनुपात (b) में की जाने वाली प्रत्येक वृद्धि की दशा में फर्म के अंशों के बाजार मूल्य में वृद्धि हो जाती है, क्योंकि r > K अर्थात फर्म की आन्तरिक लाभदायकता की दर (r) बाजार में पूँजीकरण की दर से अधिक है ।

यहाँ यह उल्लेखनीय है कि प्रतिधारण-अनुपात (1 – b) में की जाने वाली प्रत्येक वृद्धि Growth Factor (gr) में बढोत्तरी कर देती है और इस प्रकार प्रति अंश लाभांश का पूँजीकृत मूल्य बढ जाता है ।

निष्कर्ष के रूप में यह कहना अधिक उपयुक्त होगा कि सुदूर भविष्य में प्राप्त होने वाली अधिक लाभांश-आय के साथ सलग्न अनिश्चितता एवं जोखिम की मात्रा को देखते हुए तथा लाभांश से होने वाली तत्काल आय के प्रति अंशधारियों का अधिक लगाव देखते हुए श्री गोर्डन को भी अपने लाभांश सिद्धान्त में बाद में परिवर्तन करना पड़ा जिसके फलस्वरूप उनका सिद्धान्त वस्तुत: लाभांश पूँजीकरण मॉडल (Dividend Capitalisation Model) के रूप में परिवर्तित हो गया ।

व्यावहारिक दृष्टिकोण से यही सही प्रतीत होता है । ऐसा इसलिये कि ‘क’ कम्पनी के अंशों के बाजार-मूल्य निश्चिय ही अधिक होगे, क्योंकि अंशधारी सुदूर भविष्य में प्राप्त होने वाली आय की तुलना में तत्काल आय को अधिक पसन्द करते हैं ।

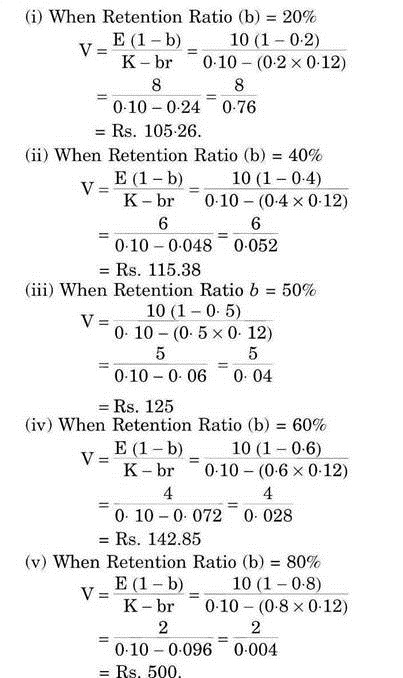

समस्त विवेकशील निवेशक जोखिम को टालना चाहते हैं और इसीलिए तत्काल नकद आय को अधिक महत्व देते हैं तथा भविष्य में होने वाली सम्भावित आय को कटौती करके उसका मूल्याकंन करते हैं । इससे यह निष्कर्ष निकलता है कि ‘प्रतिधारण दर’ (Retention Rate) में वृद्धि के साथ-साथ ‘कटौती की दर’ (Discount Rate) में भी व्रद्धि होती जाती है, जैसे कि निम्न चित्र में दिखलाया गया है ।

Inter-Relationship between Retention Rate and Discount Rate:

स्पष्ट है कि विवेकशील निवेशक ऐसे अंशों का मूल्याकंन ऊँचे बिन्दु पर करेगे । जिन पर प्रतिधारण-अनुपात कम एवं भुगतान-अनुपात अधिक है । इसके विपरीत ऐसे अंशों का मूल्याकंन उनके द्वारा नीचे बिन्दु पर किया जायेगा, जिन पर प्रतिधारण-अनुपात अधिक एवं भुगतान-अनुपात कम है ।

यदि प्रतिधारण-अनुपात (Retention Ratio) में वृद्धि होती है । (अर्थात भुगतान अनुपात (Payout Ratio) घटता है ) तो कटौती की दर (Discount Rate) में वृद्धि होती है तथा अंशों के बाजार मूल्यों में कमी होती है । इसके विपरीत, यदि ‘प्रतिधारण अनुपात’ में कमी होती है (अर्थात भुगतान अनुपात बढता है) तो ‘कटौती’ की दर में कमी होती है तथा अंशों के बाजार मूल्यों में वृद्धि होती है ।

iii. मोदिगलियानी एवं मिलर मॉडल (Modigliani and Miller Model):

मोदिगलियानी एवं मिलर सिद्धान्त (जिसे सक्षेप में एम. एम. मॉडल के नाम से भी जाना जाता है) वस्तुत: यह मानता है कि लाभांश-निर्णयों का अंशों के मूल्यों एवं फर्म के मूल्य पर कोई प्रभाव नहीं पड़ता है । इसीलिए इस सिद्धान्त को लाभांश असंगत मॉडल (Dividend Irrelevant Model) भी कहा जाता है ।

इसकी मान्यता यह है कि आय का लाभांश एवं प्रतिधारित-आय के रूप में विभाजन फर्म के मूल्यांकन के लिए असंगत होता है ।

यदि प्रबन्धक समस्त आय को व्यवसाय में ही प्रतिधारित (Retain) करने का निर्णय लेते हैं (और इस प्रकार अंशधारियों को कोई नकद लाभांश नहीं देते हैं) तो ऐसी दशा में अंशधारी प्रतिधारित-आय की सीमा तक अंशों में किये हुए अपने निवेश पर पूँजी-अभिवृद्धि (Capital Appreciation) का लाभ प्राप्त करते हैं ।

इसके विपरीत, यदि प्रबन्धक सम्पूर्ण आय को नकद-लाभांश के रूप में वितरित करने का निर्णय लेते हैं (और इस प्रकार प्रतिधारित अनुपात शून्य रखते हैं) तो भी अंशधारी को इतना मूल्य (Value) प्राप्त हो जाता है जो, उसे उस दशा में प्राप्त होता यदि प्रबन्धक व्यवसाय में ही समस्त आय को प्रतिधारित करने का निर्णय लेते ।

इस सिद्धान्त के अनुसार अंशधारी इन दोनों विकल्पों के प्रति उदासीन (Indifferent) होते है । उन्हे इससे कोई अन्तर नहीं पडता है कि, उन्हे आय में से नकद लाभांश दिया जाय अथवा उसे व्यवसाय में ही प्रतिधारित कर लिया जाय । यह सिद्धान्त अनेक मान्यताओं को लेकर चलता है जो अग्रलिखित है ।

मान्यताएँ (Assumptions):

(1) पूँजी बाजार पूर्ण (Perfect) है अर्थात उसमें पूर्ण प्रतियोगिता है । दूसरे शब्दों में यह कहा जायेगा कि समस्त निवेशक विवेकशील (Rational) है, सूचनाएँ समय पर तत्काल नि:शुल्क उपलब्ध होती है, प्रतिभूतियों (जिसमें सौदे होते हैं) को किसी भी सीमा तक (Infinitely) विभाजित किया जा सकता है तथा पूँजी-बाजार में कोई भी निवेशक इतना शक्तिशाली नहीं है कि वह अंशों के मूल्यों को प्रभावित कर सके ।

(2) बाजार में व्यवहार-लागते (Transaction Costs) शून्य है, अर्थात प्रतिभूतियों के क्रय-विक्रय के लिए किसी प्रकार की कोई दलाली या कमीशन नहीं देना होता है ।

(3) पूँजी-निर्गमन की लागते (Cost of Issue of Capital) शून्य है अर्थात कोई विपणन लागत (Marketing or Floating Costs) नहीं है ।

(4) कम्पनियों की आय पर कोई कर नहीं लिया जाता है ।

(5) फर्म द्वारा एक निश्चित निवेश नीति का परिपालन किया जाता है, जिसमें कोई परिवर्तन नहीं होता है । इसका आशय यह हुआ कि यदि नये निवेशों की वित्त-पूर्ति प्रतिधारित आय के आधार पर की जाती है तो फर्म की व्यावसायिक आय के जोखिम की अनुभूति (Business Risk Perception) में कोई अन्तर नहीं पड़ता है और इस प्रकार प्रन्याय की वाछित दर (Required Rate of Return) में कोई परिवर्तन नहीं होता है ।

(6) निवेशक इस स्थिति में होते है कि वे फर्म की आय, प्रगति एवं भावी सम्भावनाओं के विषय में निश्चिन एवं सही अनुमान लगा सके ।

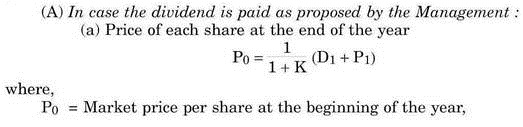

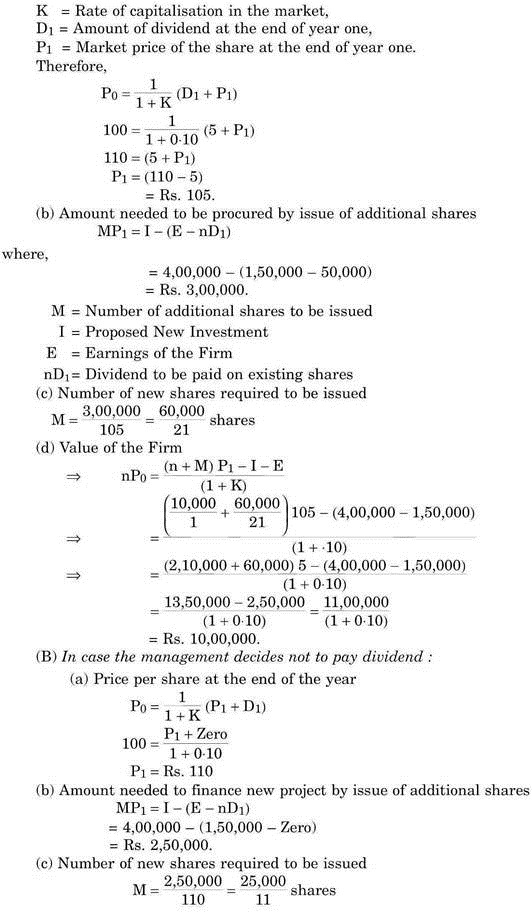

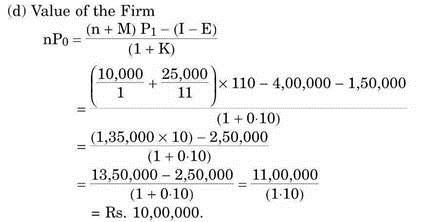

Illustration 5:

मयूर एण्टरप्राइजेज लिमिटेड़ में 100-100 रुपयों के मूल्य के 10,000 पूर्णत चुकता अंश है । फर्म जिस वर्ग की कम्पनियों में है उसके लिए बाजार में प्रचलित पूँजीकरण की दर (Market Rate of Capitalisation) 10 प्रतिशत है । कम्पनी के प्रबन्धकों द्वारा वर्ष के अन्त में 5 रुपये प्रति अंश लाभांश देने का प्रस्ताव किया जा रहा है ।

इस वर्ष कम्पनी में 1,50,000 रुपयों की आय होने का अनुमान है । अगले वर्ष के प्रारम्भ में कम्पनी के प्रबन्धकों के समक्ष 4,00,000 रुपयों के नवीन पूँजी-निवेश का प्रश्न विचाराधीन है । मोदिगलियानी एवं मिलर के सिद्धान्त को आधार मानते हुए सिद्ध कीजिए कि निम्नलिखित दोनों विकल्पों में फर्म का बाजार-मूल्य समान रहेगा ।

(A) प्रथम विकल्प, यदि प्रबन्धकों द्वारा लाभांश देने का निर्णय किया जाता है ।

(B) द्वितीय विकल्प, यदि प्रबन्धकों द्वारा लाभांश देने का निर्णय नहीं किया जाता है और समस्त आय व्यवसाय में ही प्रतिधारित किये जाने का निर्णय लिया जाता है ।

इस प्रकार यह सिद्ध हो जाता है कि प्रबन्धकों के समक्ष विचाराधीन निर्णयों के दोनों ही विकल्पों के अन्तर्गत फर्म का मूल्य समान रहता है । परिणामस्वरूप यह निष्कर्ष निकाला जा सकता है कि लाभांश एवं प्रतिधारण नीति (Dividend and Retention Policy) में परिवर्तन फर्म के मूल्य को प्रभावित नहीं करता है ओर इसलिए इस सिद्धान्त के अनुसार वह असंगत (Irrelevant) होता है ।

मोदिगलियानी एवं मिलर के अनुसार फर्म के मूल्य को प्रभावित करने वाले कारणों में सबसे महत्वपूर्ण कारण फर्म की आय (Income or Earnings) में होने वाला परिवर्तन है । फर्म की आय में वृद्धि निश्चित रूप से फर्म के मूल्य में वृद्धि करती है जैसा कि निम्न उदाहरण से स्पष्ट हो जायगा ।

एम. एम. सिद्धान्त का आलोचनात्मक विश्लेषण (Critical Appraisal of M.M Theory):

एम. एम. मॉडल मुख्य रूप से इस सिद्धान्त पर आधारित है कि, फर्म के बाजार मूल्य लाभांश निर्णयों से प्रभावित नहीं होते । इस दृष्टि से मोदिगलियानी एवं मिलर के सिद्धान्त के तर्क सही एवं ठोस प्रतीत होते हैं, किन्तु व्यावहारिक स्तर पर पूँजी-बाजार की धारणाओं एवं व्यवहारों पर खरे नहीं उतरते हैं । सिद्धान्त में निहित मान्यताएँ (Assumptions) व्यावहारिक स्तर पर सही प्रतीत नहीं होती है ।

उदाहरण के लिए, ऐसे परिपूर्ण (Perfect) पूँजी-बाजार की कल्पना करना सम्भव नहीं है, जहाँ समस्त निवेशक विवेकशील (Rational) ढंग से व्यवहार करते हो, जहाँ व्यवहार लागते (Transaction Cost) एवं विपणन लागते (Marketing or Floatation Costs) शून्य हो । अत: सिद्धान्त के अन्तर्गत निहित मान्यताएँ अवास्तविक प्रतीत होती है, और वे व्यवहार में खरी नहीं उतरती है ।

ऐसी दशा में फर्म के मूल्य के निर्धारण में लाभांश-नीति को असंगत (Irrelevant) मानना युक्तिसंगत प्रतीत नहीं होता है । इसी प्रकार यह मानना भी सही नहीं है कि आय के प्रतिधारण के आधार पर आन्तरिक वित्त-पूर्ति (Internal Financing) तथा लाभांश वितरण के फलस्वरूप बाहरी स्रोतों से वित्त-पूर्ति (External Financing), ये दोनों क्रियाएँ पूरी तरह एक-दूसरे को निरस्त (Offset) कर देती है ।

यहाँ यह तथ्य महत्वपूर्ण है कि, क्या वास्तव में एक दूसरे को निरस्त करने वाली यह प्रक्रिया (Arbitrage Process) इन दोनों वैकल्पिक निर्णयों में संतुलन स्थापित करने में सफल होती है अथवा नहीं ।